Nachdem ich beim letzten Mal beschrieben habe, was eine Aktie eigentlich ist und wodurch sich ein Aktienkurs bildet, geht es in diesem Artikel darum, was den Wert einer Aktie bestimmt. An einem einfachen Beispiel wird vermittelt, wie man den Preis einer Aktie rechnerisch ermittelt.

Im ersten Teil dieser EInführung haben Sie gelernt, dass bei einem Börsengang Eigenkapital von den Aktionären eingesammelt wird. Der dabei eingesammelte Betrag heißt auch Emissionserlös. Das Gegenstück zu Eigenkapital ist Fremdkapital, welches etwa Kredite von Banken darstellen. Nach einem Börsengang handeln die Marktteilnehmer die ausgegebenen Aktien untereinander, d.h. das Unternehmen nimmt ausschließlich bei der Aktienenausgabe Geld ein. Der Aktienkurs, zu dem Marktteilnehmer kaufen und verkaufen, bildet sich in der Folge durch die einzelnen Kauf- und Verkaufsangebote der Händler.

Um den Wert einer Aktie zu berechnen, muss man den Wert des gesamten Unternehmens berechnen und diesen Unternehmenswert durch die Gesamtzahl der Aktien teilen. Bei der Berechnung des Wertes eines Unternehmens macht man sich zunutze, dass sich der Erfolg eines Unternehmens irgendwann in Zahlungsströmen bemerkbar macht. Ein Anleger versucht also die Zahlungsflüsse (oft wird hierfür der englische Begriff Cashflows verwendet) eines Unternehmens zu schätzen. Hierbei ist zu berücksichtigen, dass die Zahlungsströme von zukünftigen Perioden aus heutiger Sicht umso weniger Wert sind, desto weiter diese Zahlungen in der Zukunft liegen. Der Hintergrund ist der, dass heutiges Geld bei einer Bank angelegt werden könnte und sich nach einem Jahr aufgrund von Zinsen bereits ein größerer Betrag gebildet hätte. Deshalb ist ein identischer Geldbetrag umso weniger wert, je später in der Zukunft er realisiert wird.

Unternehmenswertberechnung an einem einfachen Beispiel

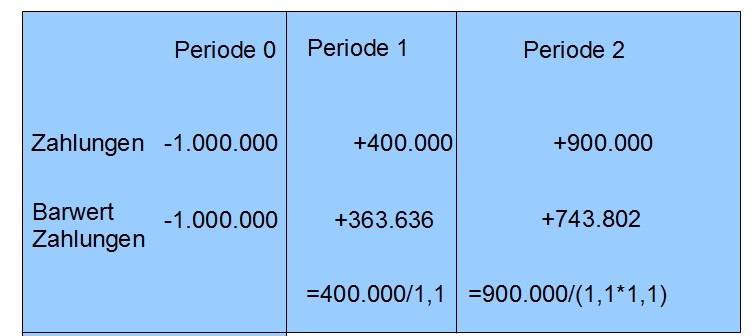

Hier eine Beispielrechnung: Ein Unternehmen bezahlt zu Beginn des ersten Jahres(Periode 0) 1.000.000 Euro für Maschinen. Durch deren Einsatz erzielt es Ende des ersten Jahres sicher 400.000 Euro und am Ende des zweiten Jahres sicher 900.000 Euro. Der Zinssatz des Unternehmens beträgt 10%.

Wie bereitsbeschrieben, genügt es nicht, die einzelnen Zahlungen zu addieren, da zukünftige Zahlungen weniger wert sind als heutige. Deshalb werden die Einzahlungen von 400.000 Euro in Periode 1 geteilt durch (1+Zinssatz=1,1). Die Einzahlung von 900.000 in Periode 2 wird dagegen diskontiert mit (1,1*1,1=1,21). Die Auszahlung von 1.000.000 in Periode 0 besitzt dagegen denselben Barwert, denn die Auszahlung wird heute getätigt. Die Spalte Barwert der gibt die Ergebnisse dieser Rechnungen an. Demzufolge sind 400.000 Euro in Periode 1 heute 363.636 Euro wert und 900.000 Euro in Periode 2 besitzen einen heutigen Wert von 743.802.

Wie bereitsbeschrieben, genügt es nicht, die einzelnen Zahlungen zu addieren, da zukünftige Zahlungen weniger wert sind als heutige. Deshalb werden die Einzahlungen von 400.000 Euro in Periode 1 geteilt durch (1+Zinssatz=1,1). Die Einzahlung von 900.000 in Periode 2 wird dagegen diskontiert mit (1,1*1,1=1,21). Die Auszahlung von 1.000.000 in Periode 0 besitzt dagegen denselben Barwert, denn die Auszahlung wird heute getätigt. Die Spalte Barwert der gibt die Ergebnisse dieser Rechnungen an. Demzufolge sind 400.000 Euro in Periode 1 heute 363.636 Euro wert und 900.000 Euro in Periode 2 besitzen einen heutigen Wert von 743.802.

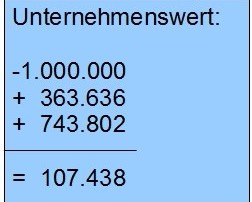

Der Wert des Unternehmens ergibt sich durch die Addition der einzelnen Barwerte:

Das Unternehmen besitzt also einen Wert von 107.438 Euro. Beachte: Der Unternehmenswert ist geringer als der Wert, der sich bei Addition aller Zahlungen ergibt ((-1.000.000)+400.000+900.000=300.000) . Grund: Zukünftige (Ein-)Zahlungen sind heute weniger wert.

Das Unternehmen besitzt also einen Wert von 107.438 Euro. Beachte: Der Unternehmenswert ist geringer als der Wert, der sich bei Addition aller Zahlungen ergibt ((-1.000.000)+400.000+900.000=300.000) . Grund: Zukünftige (Ein-)Zahlungen sind heute weniger wert.

Um nun den Wert einer Aktie zu bestimmen, teilt man den Unternehmenswert durch die Anzahl der Aktien: Wenn wir annehmen, dass 5.000 Aktien existieren, entspricht der Aktienwert: 107.438/ 5.000= 21,49 Euro.

Um dieses Beispiel auf das Unternehmen Facebook zu übertragen: Facebook hat einen Börsenwert, also einen Unternehmenswert, von etwa 69 Milliarden Euro an der Börse. Folglich erwarten Anleger in Zukunft hohe Einzahlungsüberschüsse des Unternehmens. Vereinfacht ausgedrückt: Die Anleger vermuten , dass Facebook in Zukunft seine vielen angemeldeten Usern in irgendeiner Art und Weise zu Zahlungen bewegen kann.

Danke für den Beitrag. Und die Kurse ändern sich so schnell, weil Computer den Firmenwert mit der Anzahl der Aktien realtime immer wieder neu berechnen?

Firmenwert verglichen mit der Anzahl der Aktien meinte ich natürlich.

Wir hatten mal eine Gastvorlesung an der Uni, da hat ein Investmentbanker von der Deka-Bank gesprochen.

Demnach hat die Deka Bank spezielle Modelle, anhand denen sie ihre Käufe und Verkäufe tätigen. Da spielen

dann Neuigkeiten über die Geschäftserwartungen der Unternehmen eine Rolle (z.B. der Ifo-Geschäftsklimaindex)

oder auch Veränderungen des Leitzinses von EZB oder amerikanischer FED (tendenziell sind niedrigere Zinsen gut

für die Konjunktur, u.A. weil sich die Unternehmen dann günstiger Kredite beschaffen können). Zudem schauen sie

sich die Bilanzen der Unternehmen an (Die Bilanz eines Unternehmens stellt den Vermögenswerten eines

Unternehmens, wie etwa Maschinen, Vorräte und Geld, die Mittelherkunft, also im wesentlichen Eigen-und

Fremdkapital, gegenüber).

Die gesamten Zahlungsströme eines börsennotierten Unternehmens zu schätzen, ist dann doch sehr kompliziert

mit extrem viel Unsicherheit behaftet, denn diese hängen von sehr vielen verschiedenen Faktoren ab. Vielleicht

gibtes tatsächlich Modelle, die Zahlungsströme schätzen, aber in vielen Fällen wird dies indirekt über oben

beschriebene Modelle, die mehrere Faktoren berücksichtigen, gemacht.

Um auf die Frage zurückzukommen, warum sich die Kurse so schnell ändern: Es gibt natürlich eine

sehr große Anzahl von Computern und Menschen, die an der Börse handeln. Und diese bewerten die

täglichen Informationen, die den Firmenwertbeeinflussen, oft unterschiedlich. Daher will der Eine

kaufen, und der Andere verkaufen und die Preise verändern sich.

Leider sind viele Käufe und Verkäufe nur profitorientiert und sind der Realwirtschaft nicht dienlich – auch ein höhrere Aktienkkurs wird ja die Löhne der Arbeiter nicht erhöhen

Die Eigendynamik der Finanzwirtschaft ist der Realwirtschaft nicht förderlich, da as so generierte Kapital nicht in die Realwirtschaft investiert wird, sondern eher in Boni von Abockern, die meinen, dass sie damit Wirtschaftsprobleme gelöst und damit bonusberechtigt sind.

Eine Ethik der Demut würde die Wirtschaft weiter bringen als diese egomane Logik der Finacer